ちょっと変わったキワモノ投資案件に、実際に投資して、紹介するという"うんばぼ投資"。2回目のうんばぼ投資はアクティビスファンドのM&S(Unearth internatonal)についてです。ネットでもここの評判について頻繁に取り上げられているので、実際に投資した体験をシェアします。

総合評価 ?/10点

- 特殊度 ★★★☆☆

- 難易度 ★★★★☆

- 成果度 ★★☆☆☆

- 満足度 ★★☆☆☆

1、アクティビストファンドとは

"うんばぼ(何がなんだかよくわからない、ゲテモノ)投資"ということで、第一回目はイラクディナールを紹介しましたが、今回も当コーナーにふさわしい、なかなかニッチな投資対象です。 今回はアクティビストファンドのUnearth international (M&S)についてです。 アクティビストとしては、2000年初頭に村上影一率いる村上ファンド(正式名はM&Sコンサルティング)で有名になった「物言う株主」が有名ですね。 この人たちに投資して、アクティビストとして「ドヤっ」としてもらい、儲けてもらうのがアクティビストファンドです。 割安株(PBR1割れどころか、0.5以下など)を購入し、投資先企業に対して、株主提案という形で圧力をかけて、配当金割り増しや自社株買いを促し、高値で売りぬくという方針です。 東証一部以外(の中でも)だと、なんのために上場しているかわからない企業、「株主ってなんでしたっけ?」って企業も多く、こういう企業は通常株式持ち合いでほとんど流動株がありません。つまり世間から見放されている会社なわけです。こういうところに殴りこみをかけて、株主の権利を主張し、株主価値の向上をはかる(つまり脅して、株価を上げる)ってのが戦略です。 要求するのは増配、自社株購入、株式持ち合いてもっている株(しかもその時価総額が自社の時価総額よりも低い)を処理して、手持ち地資金を増やして臨時配当の実施などです。まぁ、企業側としてもプライドがありますし、なかなかこの提案は受け入れられず、株主総会に諮っても否決となります(株式持ち合いが多く、浮動株少ないので)が、圧力はかけれます。 村上ファンドは日本テレビ等の東証一部上場企業をターゲットにしていましたが、それはかなりの資金があったからできたこと。wikipediaによると2006年で運用額は4000億円超えだったとのこと。この資金は海外の大型スポンサーが担当していました。 しかし、個人が投資する規模(1億円以下)ではこういういったところは相手をしてくれず、例えば元村上ファンドの関係者がやっている以下2つのファンドは、HPのどこをみても、投資案内はありません。我々のようなゴミ投資家は残念ながら相手にしてくれていないようです。Effissimo Capital Management

ストラテジックキャピタル

Effissimoは運用総額1兆円超えとのことですが、そもそも自社HPさえもない(カタカナのエフィッシモをどう英語にすればいいのかもわからなかった)。HP見て、投資を決めるような雑魚は相手にしないという姿勢が明確で、すがすがしいですねー。ココがポイント

1億以上預けたいという人は上記二つや、ネットに載ってないないようなところへ!この記事必要ないです。

2、合同会社M&Sについて

自分のようなゴミ投資家も投資できるようなアクティビストファンドはないかな、と探していたところ見つけたのが、今回のうんばぼ投資であるM&Sという会社です。

2017年当時、ホームページでヘッジファンドを探していたところ見つかったのですが、ステマっぽいサイトいくつもありまました。M&Sは括りでいうとヘッジファンドではなく、アクティビストファンドだし、他にお勧めとして挙げられれていたサイトも消滅したり、不祥事で解散、捕まったりしたしていてカオスでした。

ざくっと探した感じではこのサイトとかこのサイトが勧めてますね。やっぱりステマっぽいです。

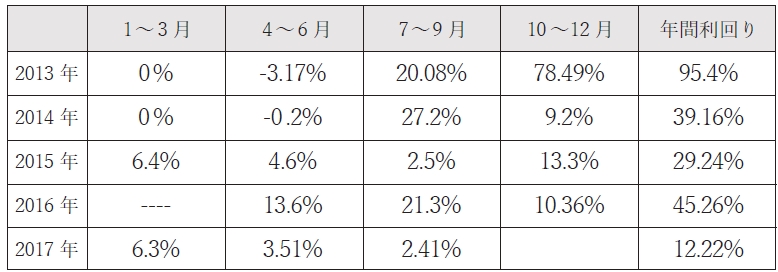

当時M&Sはホームページには運用成績が載せてあり、そこから問い合わせてみました。当時のキャッシュをさがしてみると、運用成績の記録があった。

2013~2015までの成績は弊社の運用チームの過去3年間の運用でございます。合同会社M&Sによる有価証券の売買は2016年からとなっております。と、但し書きがあります。 他に申し込み詳細の情報は一切なく、話を聞きたいなら連絡しろよという感じですね。

3、申し込んでみる

当時のメールボックスを見直すと一週間ごとにセミナー(しかも定員6人)を日本各地でやっていたようです。 自分は参加しなかったけど、6人だけのセミナー?ちょっとビビりますね。 自分はメールベースで、リモートで面談。問い合わせ、購入条件、運用条件を確認しました。以下が重要な点。1、購入手数料

ほぼゼロ。2、年間手数料

1桁%台のかなり前半。悪くないですね。3、成功報酬

これが結構高くて、びっくり。 1月1日から12月31日までの年間の投資利益に対して、だいたい半分折半。しかも、1年ごとの決算なので(1月ー12月)、2,3年前に最高益になって、それから下がっていたとしても、単年でプラスであればこれが適用されます。 まぁ、これないと運営人もくっていけないですし、年管理費が高いよりは自信があるということで信頼度高い、とも言えなくはないと思いますが。。。 出資額が上がると投資家側の取り分があがります。担当の方がいってましたが、機関投資家が村上ファンド等に出資する場合は80%が投資家側とのことです。 ゴミ投資家としては半分貰えればいい感じということなのでしょうか。 た、だ、し、自分はこういうの初めてなんですが、年間の運用がマイナスとなった場合は、そのマイナス幅にについても同様に、この配分が有効になるとのこと。

つまり年間100万の損失が発生した場合は、50万円をM&Sが持つと言っているのです。「え、ほんと?」と思い、担当者に聞いたくらいです。利益はほぼ折半。仮に運用が100億円として、年間-10%の成績なら、5億円を会社が補填するというやり方です。

4、解約タイミング

これはかなり厄介です。 基本的に解約可能は1年に1度、12月のみ可能で、しかも、毎年できるわけではなく、数年に一回のタイミングだけです。それ以外の12月では違約金が取られます。 流動性(解約のタイミング)という意味はかなりシビアです。 余剰資金のなかでも本当に数年は手を付けない金額でやる必要があります。5、出資額

ざっくり1本から(100万円ではないほう)。6、目標利回り

折半前で年20-25%。ということは投資家の取り分は10%強なわけです。 あとで触れますが、目標リターンって重要だと思うんです。この数字を達成するのが、ファンド運営側にとってのハードルになるわけで。逆に言うと、この数字の達成は結構難しく(目標なので)、これより大きく上回る成績は難しいとも言えます。 なので、うまくいって投資家側の利益は10%強です(ここから税金も)。7、戦略

ここが一番気になるところですね、ざっくりいうと以下のような感じです。当時のパンフから。4、ところでUnearth internationalとは?

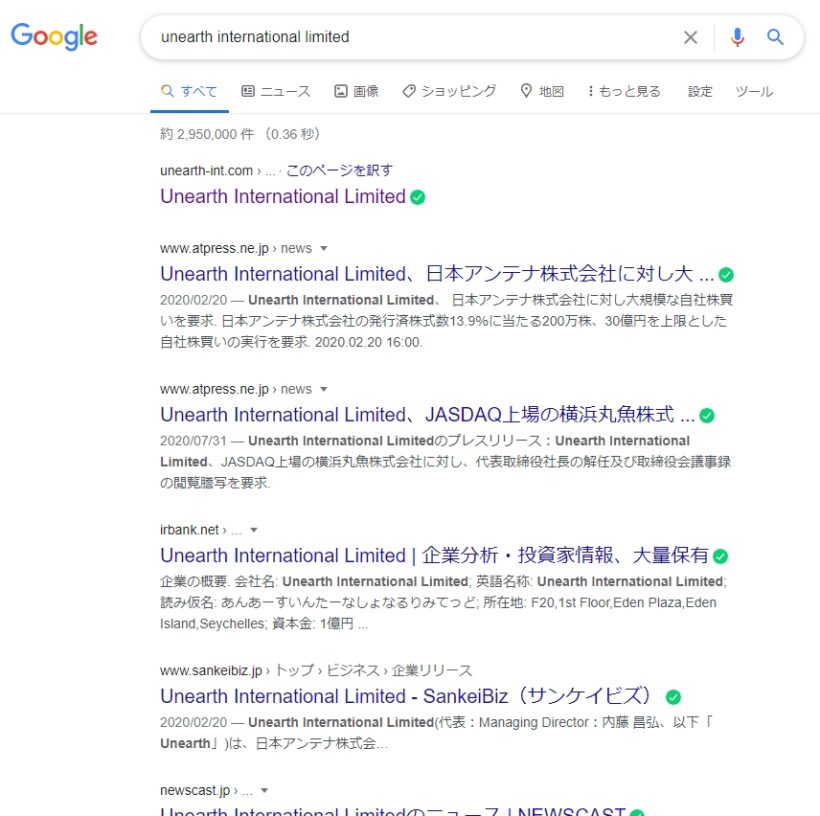

あ、M&Sですが、2019年末に社名変更をしています。日本登記からセイシェル登記になった。

それにともない、成功報酬の割合変更。

日本だと、M&S自体でも税金を払う必要がありますが、タックスヘイブンであるセイシェルではそれがかかりません。また、募集人499人の撤廃にも繋がります(あとで触れます) そもそも、株式のキャピタルゲインで20%取られてしまう、または法人税で30-40%とられてしまうという日本にあっては、先にふれたように機関投資家のように利益の80%を投資家に返すことは不可能です(成功報酬どころかマイナスなはず)。なので、この動きは投資家側の利益配分をかえる(改善する)という意味では妥当ですね。 セイシェルの住所はありますが、実際には電話番号も営業時間も日本の物が記載されていますので、登記上移しただけでなんでしょうね。 会社概要として以下の連絡先が載っています。募集詳細についてはあいかわらず無いので、問い合わせ、面談という流れでしょうね。 以下は、HPから抜粋。是非、現地に行ってみたいですね。 登記上の会社なので誰もいないんでしょうが。

以下は、HPから抜粋。是非、現地に行ってみたいですね。 登記上の会社なので誰もいないんでしょうが。5、そして、ちょっとキナ臭い

この会社、世間的には謎すぎて情報がでてきません。 怪しい情報も盛りだくさんです。うんばぼ投資にぴったりな投資案件ですが、なぜそうなの検証してみます。きな臭い①合同会社

この会社、合同会社というシステムで、社員券を購入する形で出資します。詳細の説明はこちらとか、こちらがススメですが、端的にいうと、

この会社の株式(社員権)を購入し、 会社が儲かったら社員として儲けをうけとる。

社員権は仕組上、499人まで募集可能です。私募では49人の制限なので、それよりは緩い。 ただし、今は前述のようにセイシェル登記を移したので、この限りではないはずです。

社員権は仕組上、499人まで募集可能です。私募では49人の制限なので、それよりは緩い。 ただし、今は前述のようにセイシェル登記を移したので、この限りではないはずです。きな臭い②社名変更した

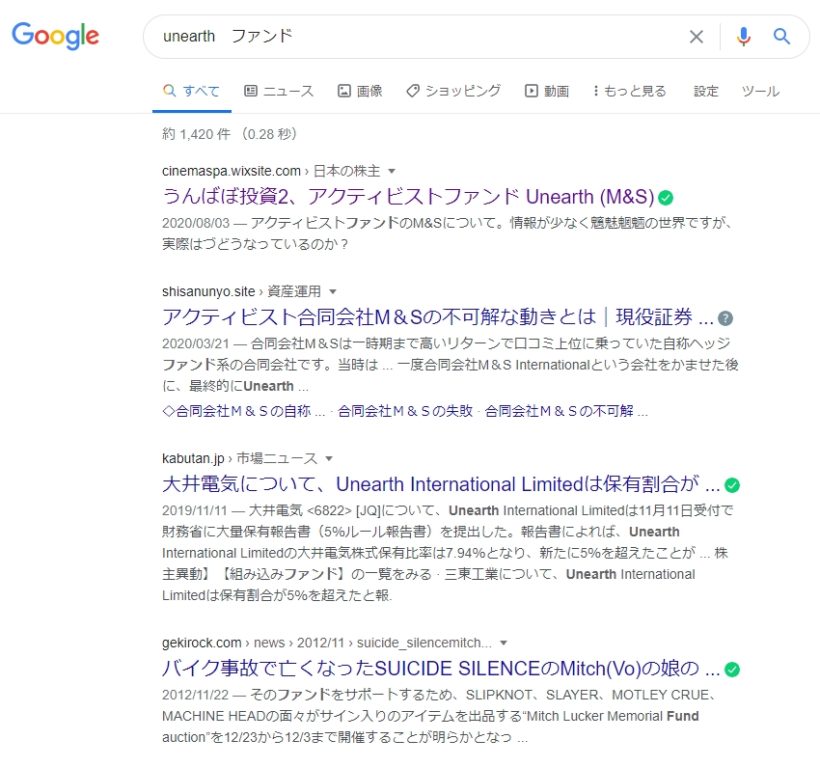

前述のとおり社名変更してます。なんで社名変更したんだよ?って思いますよね。 詐欺の定番ですが、社名を変えて、リセットして、存続していくやつ。 この点、現在のUnearthのM&Sとの関係性の記載がHPにないのは致命的にダメだと思います。 そして、なぜかわからないけど、検索してもオフィシャルHPまでなかなかたどりつけない。 "unearth ファンド"だとトップページにも出てきません。 "Unearth international limited"といれるとやっと、一番に出てきます。 しかも、サイト説明なし(めちゃくちゃ、SEOやる気がない)。 なんか理由があるんじゃないかと思います。もう個人への勧誘はする気はないのでしょうか。

"Unearth international limited"といれるとやっと、一番に出てきます。 しかも、サイト説明なし(めちゃくちゃ、SEOやる気がない)。 なんか理由があるんじゃないかと思います。もう個人への勧誘はする気はないのでしょうか。

きな臭い③あんまりネットに情報がない

「秘密の組織」と言われると興味があるし、情報がないと、疑心暗鬼になりますよね。怪しさ抜群。 ということで、いろいろ周辺で騒いでいる情報がありますが、M&Sについての情報はかなり玉石混合です。マックスで499人の募集だし、最低投資額も気軽には投資できない金額なので、実際に投資している人がそんなにいないはずだし、そういう人が発信している情報とはおもえません(自分は例外?)。なので口コミは半分ステマ、同業他社といっていいとおもいます。 それと、2018年はじめから運用実績がHPから消えました。 日本語版のサイトもしばらく消え、2019年から末からUnearth international limitedとしてHPが復活。 他のもいくつか見てみましょう。1、こちらでは結構まともな情報がはいっています。

2、こちらでは、一般投資家のタレコミネタでなりたっていますが、かなり怪しい会社として取り上げている一方、その内容の情報ネタは定かではありません。ちなみにこの内藤さんはいまでも代表社員で、メールおくるとこの方から返答あります。

3、(まったく深堀していませんが)M&Sについて追及しているという記事はこちら。本当にまったく追及していなくてウケる(笑)。

4、こちらによると、集団提訴を起こされたとのこと。

おもしろいのが、

きな臭い④本当に運用しているの?

運用についてはわりとしっかり公表しているんですが、それもで、

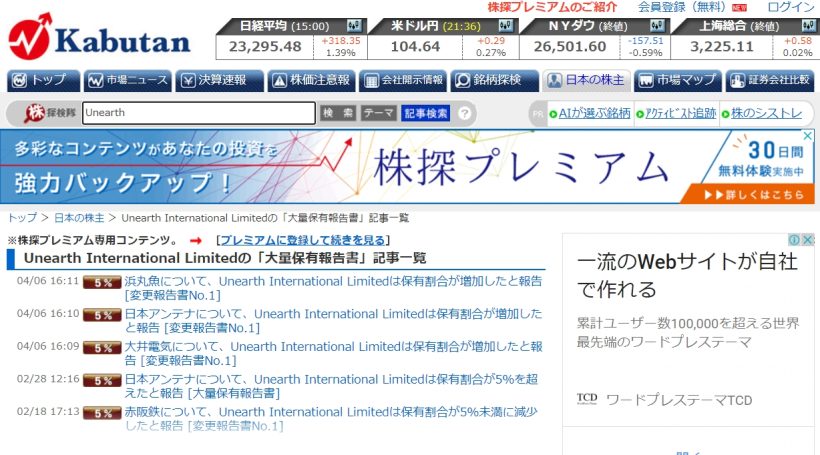

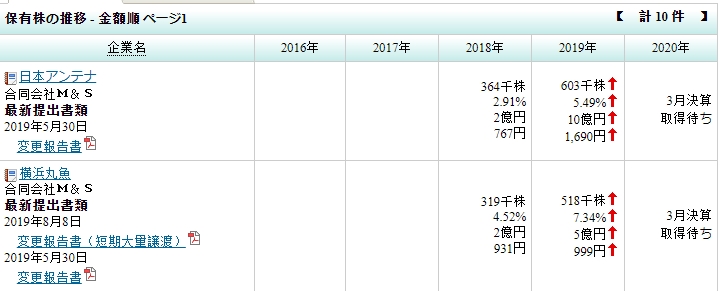

大量報告は義務で5%以上、その後1%の増減で報告が必要です(wikipedia)。下記のようにUnearth以外のサイトでもそれは確認できます。

また、海外の評価機関からも何か賞をゲットしているぜと自称しています。(ユーリカヘッジやアジアヘッジ、ともにソースは調べたけどなかったです)。

また、海外の評価機関からも何か賞をゲットしているぜと自称しています。(ユーリカヘッジやアジアヘッジ、ともにソースは調べたけどなかったです)。きな臭い⑤周辺の魑魅魍魎

ここが一番、痛いですね。自分も今回調べて思いましたけど、 何も知らない人がみたら、手を出してはけない分野

と思われると思います。 このUnerthと関係があげられるのが以下の2社の会社です。①JapanAct合同会社

最近、ネット検索でよくみるアクティビストファンド、JapanAct。の代表社員の葛生氏は、元M&Sです(自分はこの人からM&S購入時に説明を受けました)。2018年に退社、独立しています。JapanActは他にも数人M&Sからの移籍組がいます(この点はunearthにも確認済)。 JapanActはM&Sと同様、小型株狙いのアクティビストで、メールで問い合わせてみると、出資条件等はほぼ同じ、運用方法も合同会社です。ただし、登録はUnearthと違って日本ですね。現在の運用金額は数億円程度とのことです。ホームページをみると、株主提案等をおこなっているのが確認できるので、unearth同様にちゃんと仕事はしていることがわかります。 JapanActからも話を聞かせてもらったんですが、M&Sとは円満退社なためか、あまり差別化する営業トークもなかったのが驚きでした。成績はこちらのほうが良いと感じましたが、運用額が小粒なので、組成銘柄の一つ一つに影響を受けやすく、ハイリスクハイリターンと感じました。本家M&Sと同じく、詐欺会社だとしてさわがれている模様。大変ですね。

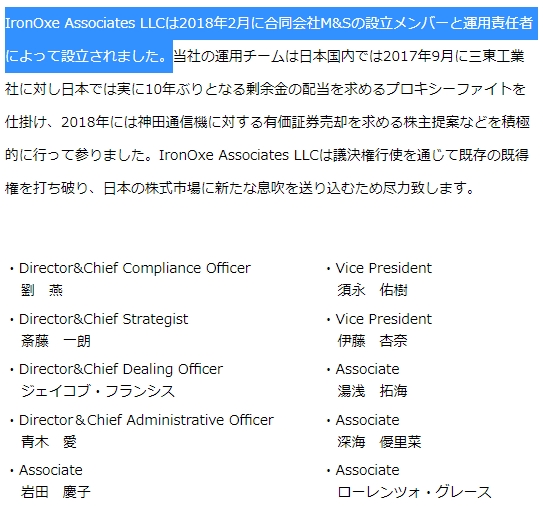

②Iron-Oxe

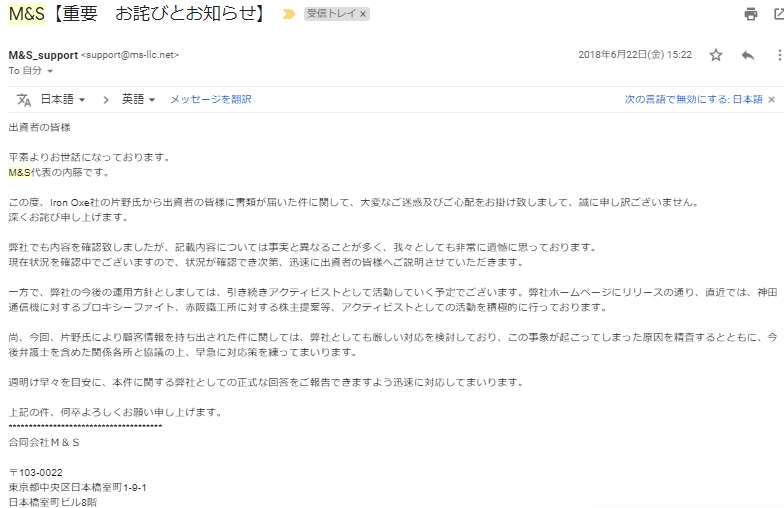

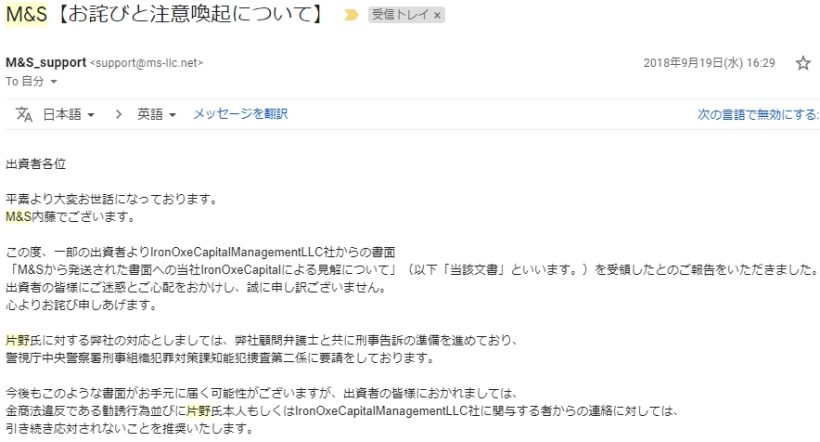

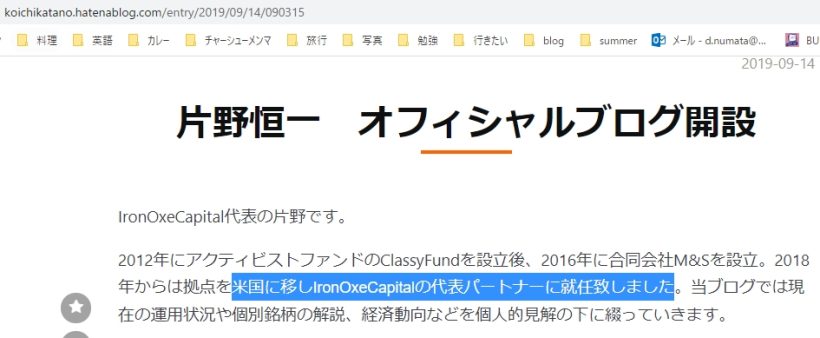

あまりいい噂を聞かないIron-Oxe。HPはこちらなのですが、なぜかgoogle がセキュリティーアラートを出して、簡単にはひらけない。公表されているパフォーマンステーブルが、M&Sと同じです(2015年の部分注目、これと上記のテーブル比較してください)。こちらのほうが後発なので、M&Sの関係者がやっていたと思われるし、実際、それらしきことが書いてあります。 このIron Oxeの中心人物の片野氏は、M&Sと円満退社ではなかったようで、同時期に以下のよう名注意喚起のメールがM&Sからありました。 2018年6月

このIron Oxeの中心人物の片野氏は、M&Sと円満退社ではなかったようで、同時期に以下のよう名注意喚起のメールがM&Sからありました。 2018年6月  2018年8月

2018年8月  2018年9月

2018年9月  2018年までは片野氏はM&Sの主要人物として確かにいたようで、この人が抜けたIronOxeを作ったようです。この片野氏については、かなりの悪評がみれます。ただし、IronOxeのHPを見ると現在この人はいません。なので、今現在のIron oxeとの関連性はわかりません。

2018年までは片野氏はM&Sの主要人物として確かにいたようで、この人が抜けたIronOxeを作ったようです。この片野氏については、かなりの悪評がみれます。ただし、IronOxeのHPを見ると現在この人はいません。なので、今現在のIron oxeとの関連性はわかりません。

上記公式サイト経由で投資募集していますか?と連絡取ってみるとも音沙汰無し。大量報告書等の開示もしていないので、活動停止しているとおもわれる。

上記公式サイト経由で投資募集していますか?と連絡取ってみるとも音沙汰無し。大量報告書等の開示もしていないので、活動停止しているとおもわれる。6、結局もうかったの?

結果の前に、このうんばぼ投資の主なリスクは以下の通りです。この投資のリスク

- 1、会社の信用リスク

- 2、流動性リスク(解約)

- 3、運用リスク(アクティビストとして)

1、会社の信用リスク

巷ではいろいろ言われていますが、運用は間違いなくしています。また、大量報告書から確認できる資産規模だけでも20億円はあるので、ちゃんと運用をして、そこその規模はあると思います。 ただし、Iron oxeの一件のように社員の独立、運用者の移動は大きなリスクだと思います。 また、利益配分はプラスでも、マイナスでも適用されます。よって、特に大幅なマイナスになった場合、会社の運用資金が賄えるのが興味があります。2、流動性リスク(解約タイミング)

これが個人的に一番、きついです。 2017年当時は4年間のトラックレコードがあって、しかも4年で200%プラス、単年度で一度もマイナスになっていなかったため、3-5年くらいは忘れた気になって預けてみようと思ったんです。が、現状の成績が数パーセント台のプラスや、マイナスの運用では、解約タイミングが数年に一回と決まっている状況はきついです。 一方、お客としてもそうですが、会社としても解約タイミングが決まっているのはその時期に一度にお金が流出する可能性があります。アクティビストとして影響力を発揮するためにも、小規模で流動性の低い企業が選ばれるので、その支払いのために本当に時価の通りで売れるのか、疑問です。3、運用リスク(アクティビストとして)

投資判断時に、以下の方針を教えてもらいました。 1、現物のみ、レバレッジはかけない。 2、投資対象企業は時価総額100億円以内 3、エクジットは時間外取引での自社株買いにもってく よって、基本は順張りです。日経が上がれば上がるし、下がれば下がるリスクがあります。よって2018年以降の運用はぱっとしてません。 インターネットで時折、このファンドがヘッジファンドとして区分されているのを見かける事がありますが、それは間違いです。基本、市場の流れには逆らえません。 最近の運用成績をみていると、余剰資金をつかって、原油ETF、ソフトバンク、日経平均等も行っているとのことです。若干、運営方針変わっていると思われます。7、運用結果。。。

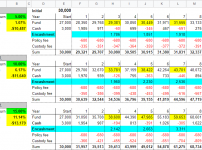

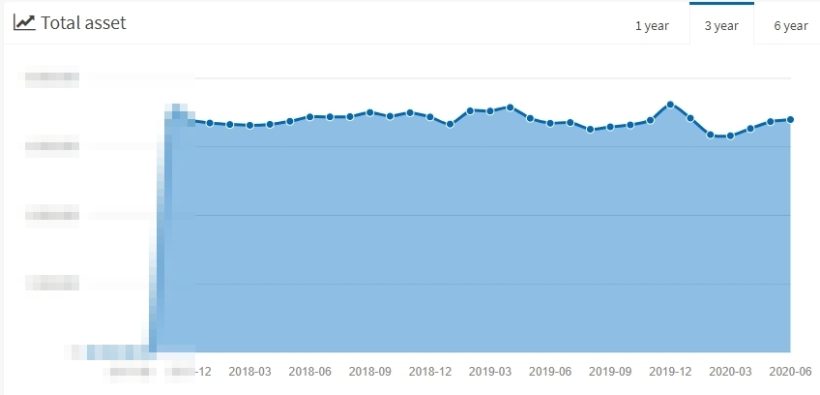

気になる結果ですが、3年でこんなかんじです。横軸が月で、縦軸が出資分の資産価値ですがほとんどフラット、変わってません。運用実績は2018年(8%)、2019年(12%)ということですが、これは利益折半前なので、折半後はほとんどかわらず(そして運用経費も引かれる)。コロナショックもあり、トータルでみれば2017年出資時とほぼ一緒で低空飛行しています。 前に触れましたが、ファンド運営側の目標は20-25%ということで、ここから折半としても出資側の取り分は10%強。現状、3年ほぼトントンです。 そりゃ、10%強でも毎年コンスタントに弾き出せるならすごいです。けど、10%強を大きく上回るリターンは望めないのに、ドギツイ解約縛りがあるのは。。。このバランスをどう見るかです。 運用結果は月一回のレポートで運用状況を確かめることができます。

8、真似しちゃ、ダメ。

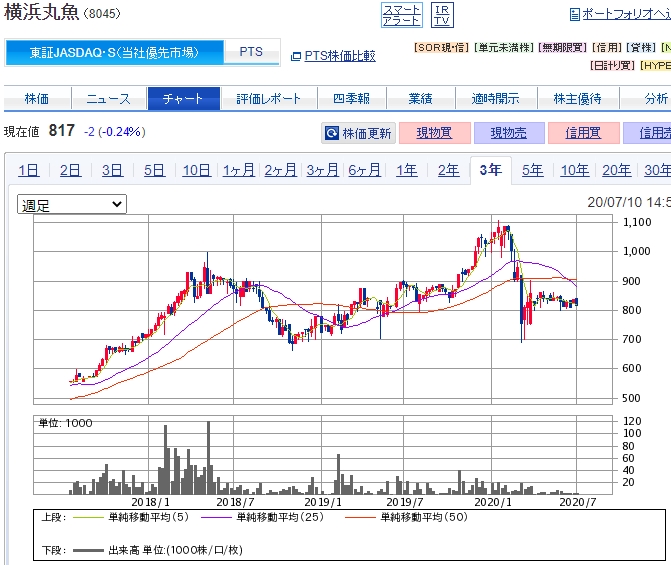

ところで、頭がいい皆さんなら、HPに投資先への提案や、5%以上の所有の場合は大量報告書がでていますので、Unearthと同じ企業に投資すれば儲かるんじゃね?と思うかもしれません。 UnearthはHP以外にも月一の社員向け(出資者)向けのレポートで、もう少し細かい情報も流しています。なので、流れはざっくり追えます。自分もそう思いました。けど、担当者からはそれはしないほうがいいとはっきり言われました。 小規模で流動性が低いことから、増配などを発表して株価があがっても大量の株を売り抜けるのは大変です。 例として、2018年4月16日に最初の大量報告書を出して、現在も保有していると思われる横浜丸魚(JASDAQ、8045)、時価総額は2020年7月で60億円です。JQということもあり、市場規模も、流動性も乏しい投資先です(だからこそ、アクティビストにとっては良いわけだけど)。出典はこのサイト。 実際に買い付け始めたと思われる2018年初めから株価は上昇(2018年1月に出来高のボリュームが急に増えているので、このタイミングで買い付けか)。

実際に買い付け始めたと思われる2018年初めから株価は上昇(2018年1月に出来高のボリュームが急に増えているので、このタイミングで買い付けか)。  M&Sはその後、株主提案等を積極的にかけますが、なかなか横浜丸魚は提案に乗っからない、同意しない。 株価は小康状態です。もう一個注目しないといけないのが出来高。2018年夏以降、ほとんど売買がありません(ひどい流動性)。 2020年7月のある日なんて出来高一日500株のみ、売買代金40万ちょっと(笑)。ジャスダックだとこういう会社、確かにありますね。

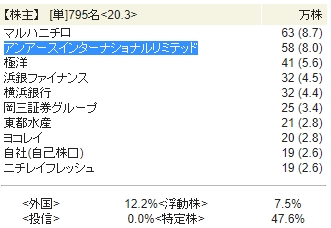

M&Sはその後、株主提案等を積極的にかけますが、なかなか横浜丸魚は提案に乗っからない、同意しない。 株価は小康状態です。もう一個注目しないといけないのが出来高。2018年夏以降、ほとんど売買がありません(ひどい流動性)。 2020年7月のある日なんて出来高一日500株のみ、売買代金40万ちょっと(笑)。ジャスダックだとこういう会社、確かにありますね。  で、気がついたらUnearthは第二位株主。

で、気がついたらUnearthは第二位株主。  これ、例えUnearthの株主提案が通って、臨時配当や自社株買いがあっても、58万株(市場の8%相当)も市場でさばけるとおもいます? これは以前に触れた噂サイトでも、以下のような批判があがってました。

これ、例えUnearthの株主提案が通って、臨時配当や自社株買いがあっても、58万株(市場の8%相当)も市場でさばけるとおもいます? これは以前に触れた噂サイトでも、以下のような批判があがってました。

ポイント

9、最後に

結構な金額での投資開始になりますが、市場リスク、解約タイミング等の制限がかなりきついので、よほどの余裕資金でないときついですね。それに見合うリターンを当然求めたいところです。 初めのほうに触れましたが、そういう制約にも関わらず目標リターンは10%強というのはちょっと。。。そういう意味では今回は辛口な評価となりました。あと、ぱっとみ怪しいし。 このサイトではUnearth, JapanAct, IronOxeと3社を取り上げましたが、この三つが共通して投資している銘柄があります。良いおもちゃにされているわけですね。こういったところはそれだけアクティビストにとって美味しい案件で、株価が実態よりもかなり低いといえるわけで、こうならないためにも企業側としては、上場しているからにはちゃんとした企業価値向上をしないといけませんね。 じゃないと上場するべきでないし、おもちゃにされたくないなら全部自社株買いして上場廃止すべきという声も納得です。 ちなみにゴミ投資家はお断りだったM&Aコンサルティング(村上ファンド)も、第29代日銀総裁の福井俊彦からは1000万円で出資できたよう。やっぱり、お客さんによるわけです。それなりの人にはうまい案件がまわってくるんですね。総合得点5/10点

特殊度 ★★★☆☆

まだ日本にあまりないアクティビスト案件ということで、ちょっと特殊。

難易度 ★★★★☆

最低投資額、解約ハードルともかなり高い。。

成果度 ★★☆☆☆

いまんとこ、ほぼ収支ゼロ。当初のトラックレコードを期待して、きつい解約期間を飲んで投資開始たけど、期待はずれ。かなり投資先業に対してはきつい株主提案をしているので、それくらい言うなら、もっと実績出してよと思うところ。

満足度 ★★☆☆☆

毎月の運用報告のレポートが結構、おもしろいので★一つとしかなかった。が、正直、満足できず。今後に期待。