オフショア投資口座Custdian lifeで買える金融商品は色々あるんですが、今回は元本確保型の商品についてです。

仲介会社がめちゃくちゃプッシュしていて、元本確保が大好きな日本人がいーっぱい買っているようですが、がっかりなので気を付けてください。

1、元本確保の売り文句

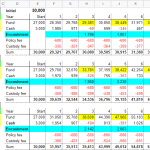

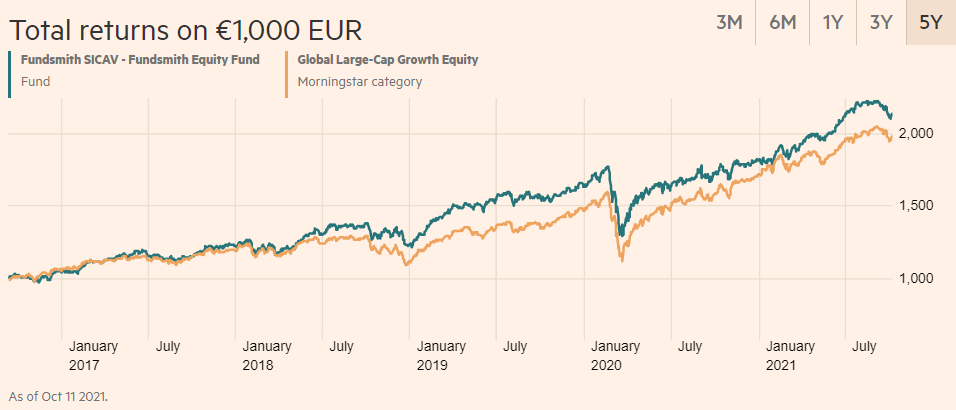

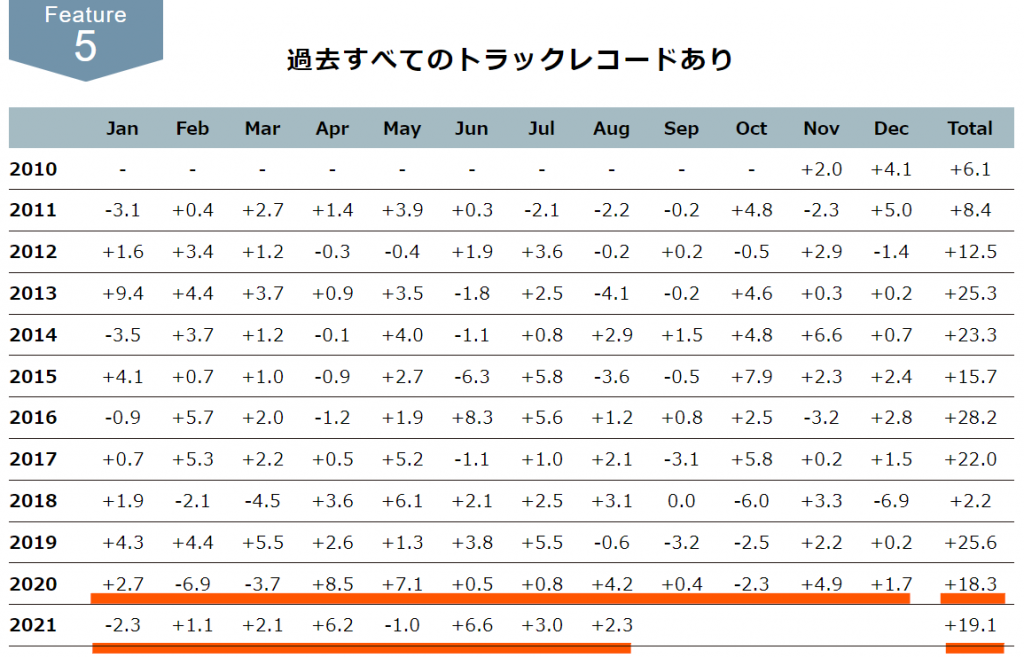

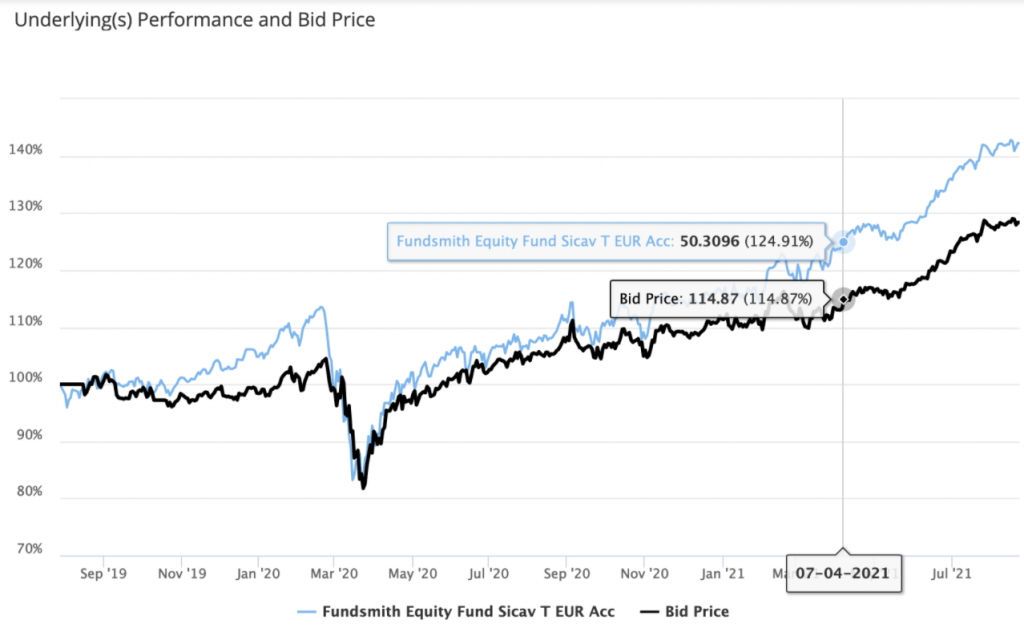

このファンドを知ったのは、EIBの口座開設をお願いした仲介会社経由です。EIB設立時のポートフォリオを相談していた時に、勧められたファンドの一つです。下記がこのファンド。5年で約2倍です。すばらしい。

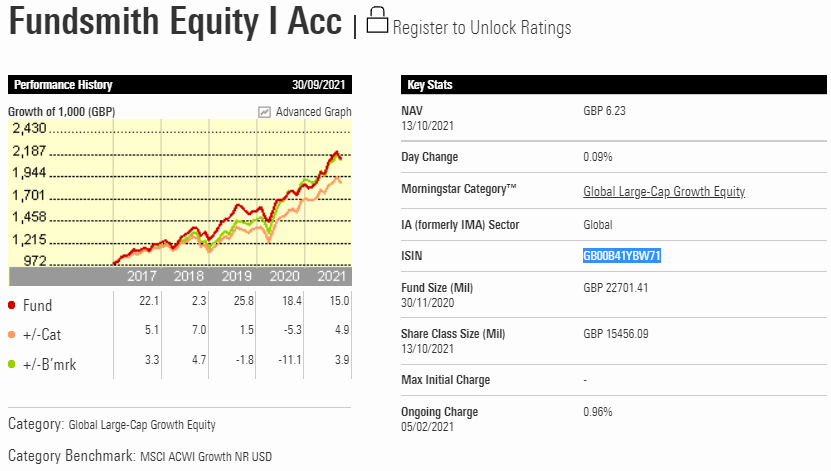

このファンドはFundsmithといって、イギリスのロング専門のアクティブファンドです。かなり有名ですね。

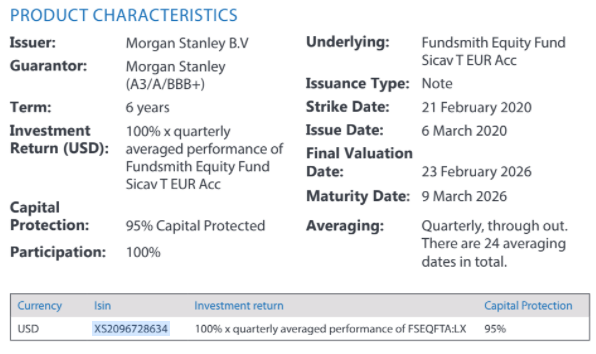

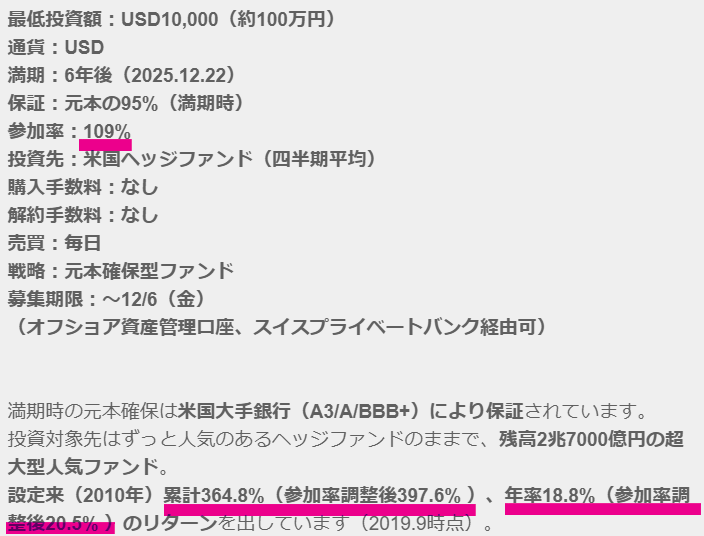

といっても、投資するのは正確にはこのファンド自身ではなく、このファンドを対象とした仕組み債。仕組み債と聞いた時点でちょっと嫌なにおいがします。内容を見てみましょう。

- 最低投資は10,000USDから

- 買い付け手数料:なし

- 途中解約手数料:なし

ここまでは良くあるファンドですよね。

でも、下記の条件はなかなかない。。。

- 6年間保持すれば95%は保障

- 参加率(Participation): 100%

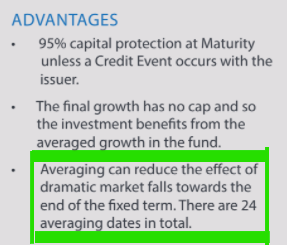

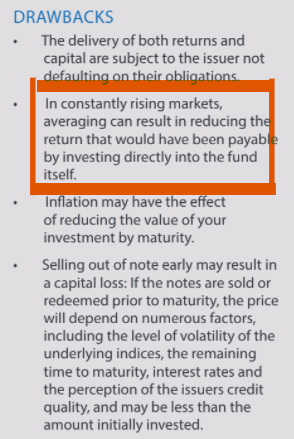

一番の売りはすごい成績のファンドに対して、下がった場合は95%までは保証しますよということ。これからはこの2つについて順をおって見ていきましょう。

ポイント

ちゃんとしたFact sheet内の詳細は以下の通り。ISINもあるので、googleすれば詳細出てくるはずです。

2、元本確保95%の仕組み

いったいどうやって、元本を確保しているのでしょうか?

ちなみに元本”確保”といっているので元本”保障”とは違いますが、それでも6年保有しさえすれば、どんなに下がっていても95%は保証してくれるので、まぁ、同じ意味でしょう(保障元のMorganstanleyが破綻しなければ)。

ちなみに同様のファンドは半年位ごとに売り出されていて、かなり売れているようです。ちょっと前までは5年で100%確保!というのもあったよう(6年保持で95%よりもだいぶいいですよね)。

この一定期間後は元本を確保するというスキームでよくあるパターンは、

出資額の70%で米国債を買って、30%をファンドで運用というパターンです。

これ、ちょっと昔に流行っていて、MAN ADLやSuperfund(Quadriga)とかでありました(これ知っている人は結構な海外投資好きな人のはず)。

ちょっとどういう風に働くか説明しますね。

上記の70%→国債、30%→ファンドの例でいくと、、、。

例1、国債部分が6年後には95%位になって、めだたく元本確保。そんでリスクのある30%の運用部分もうまくいけば60%くらいになって、合計で155%(55%のリターン)。

例2、リスク部分の30%が何かあって、1年目でゼロになってしまった場合(極端だけど)、2年目から6年目までは実質何も運用していません。でも、米国債のおかげで、6年目では95%返せるわけです。

こんな感じの仕組みです。この場合、必ず保有期間が決まっていて(この場合6年)、その間に中途解約した場合は通常ペナルティーがあります。何故なら、例2で2年目に解約したとしても、仕組み上95%は確保できないからです。それどころか、米国債部分を崩して支払いに充てないといけないので、運営側としてはこの部分が減ると困るのでペナルティーを課します。

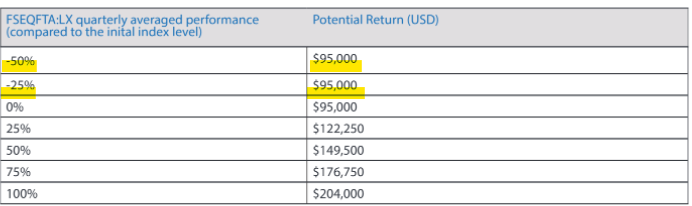

でも、仲介会社に運用の仕組みをきくと、上記のような運用方法ではないとの返答。ちなみにFact Sheetにも6年後のリターンについて、以下のようなスケジュールが参考値として載っています。下方向は95%で止まることに注目。

3、参加率とは

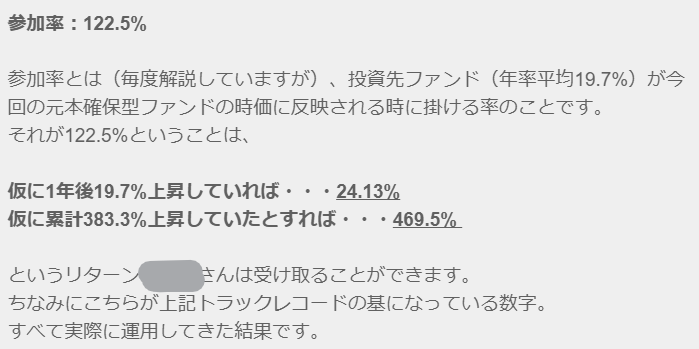

そして、次に謎なのはこの参加率。"参加率"という日本語は一旦忘れてください、英語のParticipationを直訳しただけのはずで、特に意味はありません。

これ、何かというと、ファンド部分の値動きに対する、いわばレバレッジです。

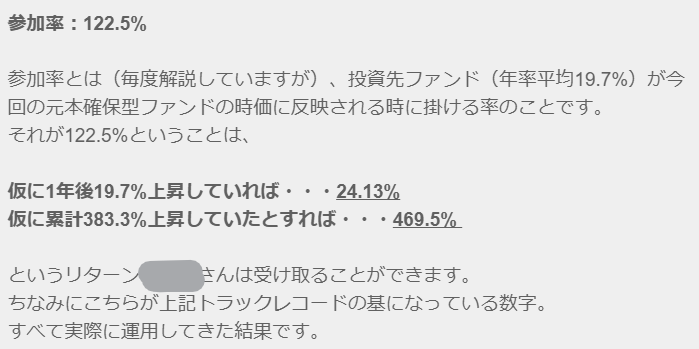

あるファンドが1年で20%上がったら、その参加率分、プラスされるということです(参加率110%なら、22%)。逆に下がった場合もそうです。今回は参加率が100%なので、値動きは同じという事です。

この参加率、ファンドの設定時期によっては125%という回もあったようです。

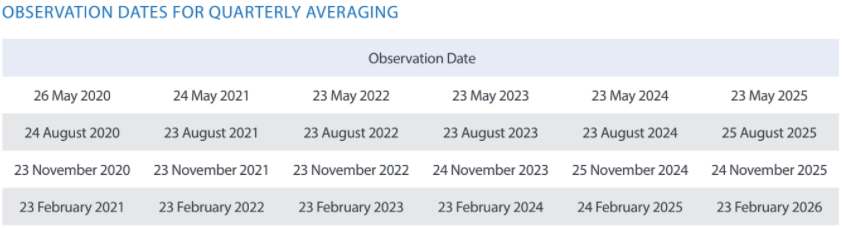

で、実際の値動きとしては厳密に投資対象となるFundsmithの値動きに従うのではなく、四半期毎にObservation date(観測日みたいな感じ)があって、その平均("Averaging")に対して、この参加率をかけるという説明がなされます。

この時点での私のイメージとしては、

一年に4回、判定日があって、その時のリターン(or マイナス)に対して参加率を掛けて値段に反映される

と思っていました。下記が仲介会社からの紹介文。こちらを読むと参加率109%に対して、リターンは投資先のFund Smithが364.8%に対して、この仕組み債だと397.6%になるといっています。

これ単純に364.8 x 109%しています。

でも、これ間違いです。この仲介会社はこの商品をばんばん紹介しているくせに内容を理解していなかった、または詳細をわかっていたのに意図的に単純化して説明をした。

次にこの参加率は曲者です。後でわかるように、こんな簡単に算出できるようなものではなかったのです。ちなみにこの仲介会社は、違うメルマガでも同じような説明をしています。

これ、当時から納得いなかったんです。

通常、リスクをとったほうがリターンは増えます(じゃないと誰もリスクなんてとらない)。

このファンドの場合、損する方向のリスク(下げ幅)は6年後に-5%と限定されています。一方、参加率が100%以上の場合、上方向のリスク(上げ幅)は青天井です(マイナス方向はやはり6年保有しさえすれば-5%)。これって、どうやって仕組債運用の胴元さんはゲームに勝つんでしょう?前に見たアメリカ国債を使った元本確保のスキームでは、実質の投資対象であるファンドには30%くらいしかアロケーションしないので(残りは国債)、ファンドの上げ下げには少ししか貢献してくれません。

また、仕組債だとノックイン条件というのがあり、ある一定以上のリターンは胴元に召し上げ。その分、下方向は保証してくれるというのが一般的です。

また、もし自分がこの仕組み債を通さずにFund Smithに直接投資した場合は、マイナス方向は-100%(つまり元本ゼロ)のリスクを取るのに、上方向はファンドのリターンのままです(しかも、仕組債を買って、参加率が100%以上なら投資先のファンド以上になります)。これは何かがおかしいです。ということで、下記を担当者に聞いてみました。以下、原文のママです。

- どうやって参加率のように、投資対象の成績プラスアルファ(参加率)を提供できるのか?

- fundsmithはbuy & hold戦略のようですね。優秀なファンドでも、投資対象が株式であるかぎり当然リスクはあるわけで、それであるのに5,6年という時間がかかったとしても95%の保証ができるのはなぜか?(保証分の原資として債権がかなりの部分を占めるのではないか、そうなると上記の疑問とあわないというのが背景です。)

- モルガンスタンレーによる95%保証なしの場合(例えば個人で直接購入した場合(できないとは思いますが))、95%保証にかかるコストがない分(下振れリスクがある分)、 当然上昇トレンド時のパフォーマンスは増えるはずですよね。それなのに上昇トレンド時でも参加率の分、3番のように本金融商品の方がパフォーマンスが高いのはどのように実現しているのか?

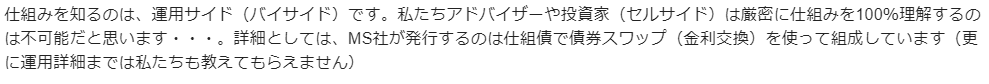

それに対しての、返答は下記の通り。正直、よくわかっていないというのが本音のようです。自分は正直でこういうの好きです。

ちなみにこのファンドはEIBという投資口座から変えます。

Custodian lifeとは?

そもそも、Custodian lifeって?EIBって何って人はこちらの記事をあわせてどうぞ。

Custodian lifeの概要、メリットはこちら。

そんで、めちゃくちゃ凶暴な手数料の計算はこちら。

4、実際1年以上運用した結果

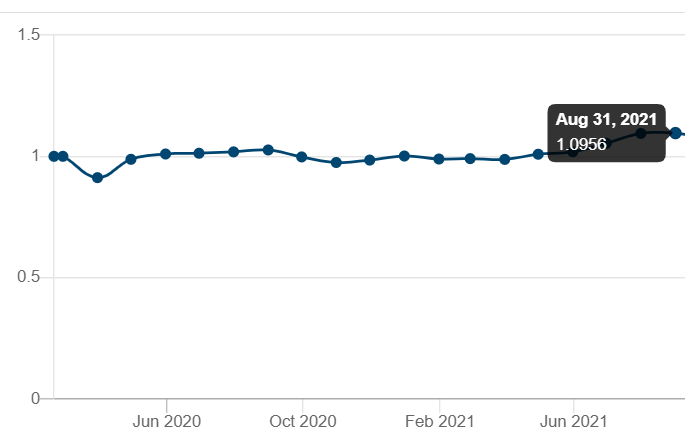

気になる運用結果。このファンドにエントリーしたのが2020年1月、そして1年半たった2021年9月が下記。うーん、9.56%のリターンです。2年でこれだと、ちょっとがっかりの成績ですね(1年5%くらい)。

しかし、です。売れに売れているこのファンドを、バシバシ売っているこの仲介業者のHPを見ると、このファンドのリターンを下記(↓)のように宣伝しています。

あれ、なんで2020年で18.3%???

2021年も8月までで19%あんの?

参加率100%だから、四半期のAveragingとかあったとしてもほとんど一緒のはずだよね?これだけみると、合計で26%のリターンのはず(一方、実際は10%弱)。

おかしい、なんでこんなに差が開いているのということで、久しぶりに担当者に連絡して聞いてみました。

ひどーい回答だったので、全文晒しますね。

この仕組み債は、四半期ごとのObservation dateでの平均値を使って、パフォーマンスを算定するとの理解です。現在、一年半保有していますが、Fund smith HPにあるオリジナルファンドの成績と、保有ファンドのリターンが想像以上に開いています。この"Averaging(平均値)”はどういう計算をしているのでしょうか?

素人考えですが、、、、

1月 +5%

2月 +6%

3月 +7%

としたら、Q1の平均値は6%と計算し、observation dateの翌月からは三か月間を6%していくのかではないかと思っていました(ただ、実際の値動きをみると、毎月の変化率が三か月間一定ではないようですのでおかしい)。

いずれにしても、現状2,3倍の違いがあることを説明はできず、もやもやしています。購入時にもらった証券会社の資料にも値上がり続ける時期では、リターンが直接購入の場合よりも下がるとありますね。何か特別な計算をしているのでしょうか?

はい。その理解で合ってます。ただし、この仕組債は、満期時に原資産が当初の水準を上回っていれば、投資した資本の95%に加えて、原資産の100%×パフォーマンス(四半期平均)が返還されるというものです。

投資した資本の95%に加えて、原資産の100%×パフォーマンス(四半期平均)となりますので、Fund smithの運用成績とファンドのリターンには乖離は生じますので、ご理解くださいませ。

ご理解できねー、ってか何も”平均値”について答えていない!

この回答で、この人たちはAveragingについて全くわかっていない疑惑が発生(またはこの人、アホなのか)。ここで折れないで、返信します。

私が知りたいのは”Averagingの計算方法”についてです。こちらについてご回答いただいていないと思います。そちらでは詳細を把握しているかと思いますので、詳細をご教授いただければと思います(また同様な問い合わせも多いのではないかとおもいます)。

いくら6年後に95%確保と言っても、ベンチマークである元ファンドの1/2-1/3の値動きでは保有する意味が薄れます。また、値下がり時期の動きについても、現在の値動きの背景がわかりませんので不利な計算になるのではと心配です。どうぞよろしくお願いいたします。

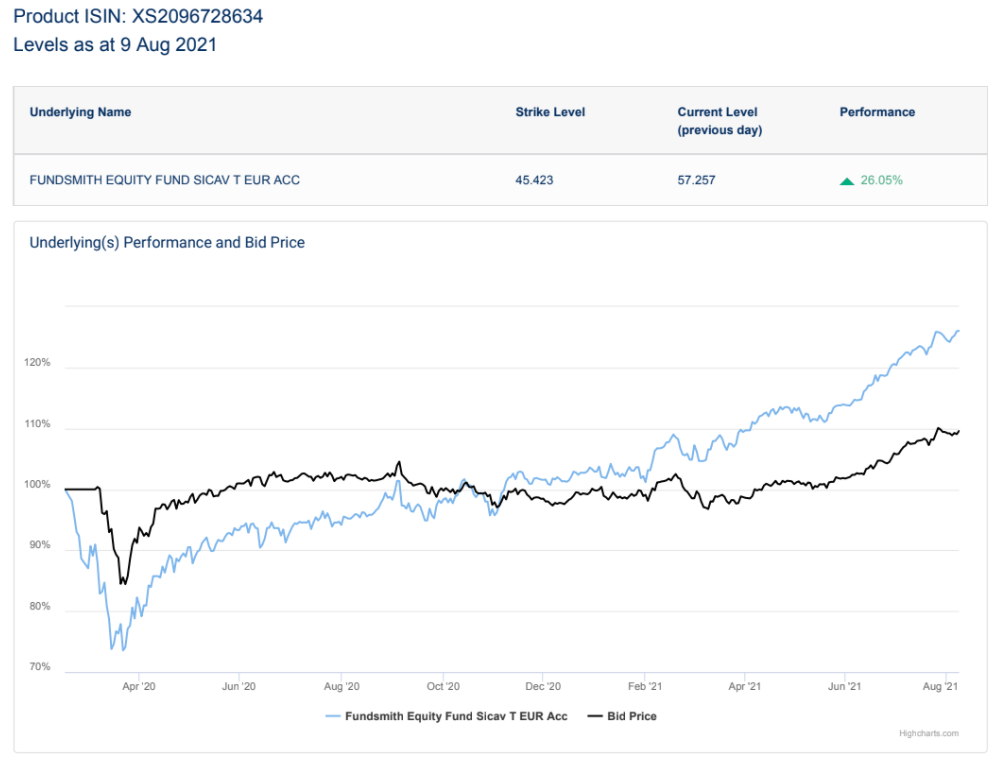

添付は、FundsmithのPerformanceと運用されている仕組債のBid Priceの推移ですが、運用されているファンドのObservation Dateでの算出となります。

値上がり続ける時期ではリターンが直接購入の場合よりも下がることもありますが、コロナショックの時のように直接購入の場合よりも下がらないこともあります。

で、送られてきたPDFがこれ(↓)。注目はチャートの2つの線。

黒いのがこの仕組み債、やっぱり10%強しか増えていない。一方、青い線がFund smithの値動き、この時点で26.05%。おいおい。ってか、NPVはやっぱり毎日算出されているんだ。つまり毎日解約可能。結局、Averagingについては確信犯的に何も答えていない。ますます混乱してきた。

bid pricesの推移、拝見しました。

>運用されているファンドのObservation Dateでの算出となります。

この意味するところはどういうことなのでしょうか?四半期ごとのAveragingというのがわかりません。私はobservation dateでのリターンはを向こう3か月間使うといういみで、averangingと理解していました。全く違うという事は理解しましたが、仲介会社さんとしてはどのように理解しているのでしょうか?

運用されているファンド(Morgan Stanley発行の仕組債)の四半期ごとのObservation Dateは、運用中、全24回あります。

お問合せ時にお送りしております、添付の書類にてご確認ください。

はは(笑)最初に戻った。averagingのaの字も出てこない。

やっぱりこの人たち、何もわかっていなんだ。。。ムカつくので、お前たちが売り出しの時になんと言っていたのか、下記のスクリーンショットとか送ってやろうと思いました。けど、おそらく、彼らも事前に宣伝したところと大きく違う結果に、何人もの顧客から苦情がきているんでしょうね。なので、ここは大人の対応をしておきました。

Averagingの算出方法については残念ながら御社では詳細を一切、把握されていないことを理解しました。

先方さん、ひどい対応です。こういう対応しちゃいけません。お互い時間の無駄です。初めから「すいません、わかりません」と言ってくれた方がよっぽどお互いのためです。

5、こんなファンドは意味がない

いくら6年後に95%確保してくれるといっても、これでは意味がありません。なんなら自分で仕組債じゃなくて、直接投資した方がいいです。

いえ、元本確保を否定するつもりは毛頭ないのです。リタイアした人にとっては限定されたリスクで、そこそのリターンを狙える点はイイと思います。ただ、自分のようにリスクを取ってでもリターンを追求したい層にとっては意味がありません。また、この会社の売り出し方法に不信満々です。

また、下記で詳細を検討していますが、EIBの手数料は年1%強掛かります。今の成績(年間5%弱)では実質的なリターンは3%程度しかなく、ちょっと眠たい成績です。

ただ、解約の際も、この仲介会社が把握していないような不利な条件があるのではないかと心配になり、下記のようなやりとりをしました。

1)解約手数料がかかるのか?このファンドはかからなかったと理解しています。

2)解約指示日、またはその直近のBid priceが適用されるのか?何か他に注意するような点があるのか。

1)解約手数料:なし

2)売却手続きの際のBid priceが適用されます。

確認ですが例えば初期100でエントリー、売却日のbid priceが110だとすると、戻ってくるのは、

95(保障基準価格) + 10(100を上回っている部分) = 105という理解で大枠は間違いないでしょうか?

Bid pricesの適用日は私が指示をした日からずれるのは理解しています。

下記、Casue waysの該当部分から抜粋。

- At the end of the fixed term, if the underlying is greater than its initial level, the note

returns 95% of the capital invested plus 100% x performance of the underlying. - At the end of the fixed term, if the underlying is less than 100% of its initial level, then

95% of the capital is returned.

こちらは満期時(「At the end of the fixed term」)についての記載かと思います。

確認しましたが、売却はBid pricesの金額となりますが、実際に売れる価格とは差異がでるかもしれないとのことです。

95%は6年後だけというのはgood newsです。が、核心がわからないし、この人たちAveragingについて前科があるので、はっきり聞いてみました。

私の懸念としては、Averagingの詳細が不明でだいぶベンチマークから乖離があるように、解約時に不当な金額での解約になってほしくないということです(例えば適用営業日のbid priceからマイナス10-20%等)。こちら、先日のメールに既に解約をしている人もいるとのことですが、実際はどうだったのでしょうか?または証券会社に問い合わせて頂けませんでしょうか

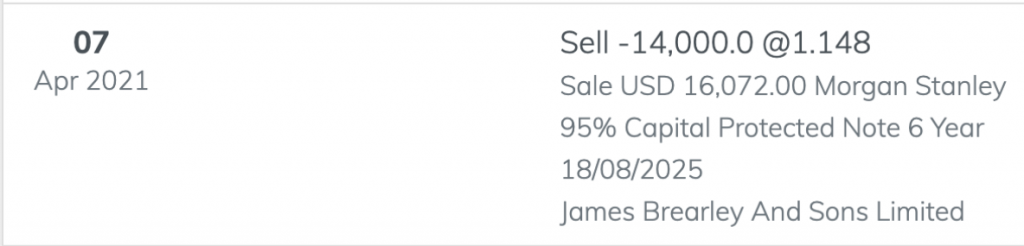

口数での売却となるため、この方の場合は、@1.148×14,000口=USD16,072での売却でした。

おぉ!すごいまともな情報。この例だと、8月18日に単価1.148で売れて、その人のNPVも114.87でした。そのまま売れている。

ということで、自分も売却しました。この例の通り、その日のNPV通りで売れました。本当に良かったです。

6、まとめ 自分で直接買いましょう

以上のようにこの元本確保ファンドはがっかりな商品でした。

Fundsmithの成績を知っている人には、元本確保でFundsmithのリターンを享受できると狂喜乱舞となると思いますが、やっぱりそういうことはないですね。

そもそも、この商品が悪いというよりも、Averagingの詳細について把握せず、またはわかっているにちゃんと説明しない、このア〇な仲介業者が悪いです。

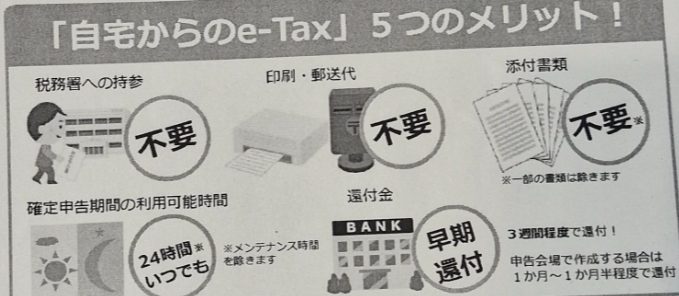

下記の切り抜きは投資時の案内資料(仲介会社作成ではなく、証券会社作成)ですが、このAveragingのリスクについてはそれらしきことは書いてあります。良い面としては、下降局面では値下がり率を抑えて、悪い面としては上昇局面ではリターンが減る。と。この点、この仲介会社はちゃんと理解しておけたはずです(たぶん今は自分のようなクレームが来て、知っていると思う)。

あとですね、Fundsmithに投資したい人は仕組債ではなく、EIBを通して直接Smith fundに申し込んじゃばいいんです。

ISINという番号があればEIBから、基本は買えるそうです。

そして、もっというと、Fundsmithは個人投資ができます。

しかも、1,000USDからできます!つまり、

EIBからわざわざ手数料払って投資する必要ないんです!

いやー、本当にアホみたい。今回。

今回のまとめ

- やっぱりうまい話には罠がある。

- 自分で理解出来ないことはちゃんと仲介業者に聞きましょう。

- その際、仲介業者がちゃんと説明できないようなら止めておきましょう。

- 個人投資できるオプションは結構あります。まずはそこを確認しましょう。