前回は株式収入有の確定申告をやってみましたが、税務署に書類を出す前にもう少し調べてみたら、とんでもない勘違いをしていたという話です。

一般口座で株を運用している人は税金かかりません(そして、損があっても引き継ぎもできません)。端折って言うと、配当は税金は強制天引き、株式譲渡益は払う(繰り越す)仕組みがない。

同じように海外から最近帰国した人に向け、税務署に電話して確認した備忘録です。

1、状況の整理

前回も書きましたが、今回の記事が役に立ちそうなのはこんな人!(下記は自分のことです)。

- 源泉徴収されているサラリーマン

- 株式、投資信託を複数の証券口座で行い、かつ一部は一般口座。外国株もあり。

- 生命保険控除あり(会社では提出を忘れた)

- 年の途中で海外から帰国。

- ふるさと納税は無し(帰国の次の年まで住民税発生しないので)。

特に今回は黄色の部分、2番と4番が重要です。

自分は日本にある証券口座から、株式を売買し、利益がでています。今回の悩みはこの株式に対する税金。結論からすると、自分は非居住者だったのでこの分については課税されません。

2、どういう理屈で課税されない?

え、なんで課税されないの?って、自分も思ったんですが、ネットを探すといろいろと記事がでてきます。有名な事だったみたいですね。整理すると以下の通りです。

ポイント

やっぱり税理士とかフィナンシャルアドバイザー界隈とか、この辺の話は話題になっているようで賑わっています。いくつか記事を載せておきますね(↓)。お勧めです。

あとは、ここ(アメリカ在住の事例)とかここ(これもアメリカ)ですね。

租税条約うんたらが書いてあったので、以前住んでいたUAEと日本の間でもあるのかなぁと探していたらありました(これとかこれ)。どうやら個人の株取引にはかからないとのこと。

それでも、完全に無税というわけではない

ただ、まったく税金がかからないわけではありません。

もし、あなたの口座が特定口座(かつ源泉徴収あり)だった場合、源泉徴収されます(当たり前ですが)。なので、払わなくてもよい税金を払ってしまうことになります。ちなみに国税庁のタックスアンサーの記事には一般口座、特定口座については触れていません。後で触れるように特定口座は、非居住者は現在は持てませんので、そこを通して投資をしているのがそもそもおかしいということになっています。

よって、この国税庁の記事は一般口座を持っている人に対してのメッセージと言えると思います(といっても、一般口座も取引禁止としている証券会社も多いようですが)。一般口座の場合は、自分で確定申告する制度になっていますが、こちらは申告しなくてOKです(下記で税務署にも確認済み)。

配当は?

さて、配当収入はどうなるのでしょうか?

これについては明快で、一般口座でも特定口座でも配当については源泉徴収されています(下記の野村のQ&A)。自分はこれ、結構びっくりしました。一般口座でも口座に入金される段階で源泉徴収されているんですね(一般口座の建前としては、税金の計算、申告は自分でやってというはずですが)。

これについて、「おれは非居住者だから、配当金払った分の税金返して」と言えなくもないですが、税務署に聞いたことがある人は教えてください。自分はそこまでやる勇気はありません。

上記の国税庁のタックスアンサーについても触れられているのは株式譲渡のみで、配当は触れられていません。配当金については一般口座でも源泉徴収されているし、海外に居たら確定申告もできないから諦めろという事だと思います。

ポイント

が、非居住者でも一般口座に寝かせておくのは認めてくれる証券会社がほとんどです。その間の配当金は強制的に天引きされるわけですが、それについては返してもらえそうな気もします。詳しい方いらっしゃたら、下記のコメント欄から教えてください。

追記2021年5月1日:

見落としいましたが、上記の松永篤税理士事務所が配当の扱いについても触れていますね。

特定口座をお持ちの人については、特定口座の趣旨にのっとって、配当金は全部証券会社が代行して払ってくれます。海外にいたら、この分について確定申告をしたくても、代理人立てないとできないですし、諦めてくださいという事だと思います(というか何度もいいますが、制度上、あなたは特定口座もっていいないはずです)。

以下、一般口座、特定口座毎に整理しておきます。

ポイント

- 配当収入

一般口座でも特定口座でも源泉徴収されるので、どんな状態であっても税金は徴収されている。 - 株式譲渡益

◇一般口座

税金は自分でやってくださいねというのが一般口座。通常は確定申告必要だけど、非居住者であれば申告必要なし。

◇特定口座

そもそも、非居住者は特定口座を持てない建付けに制度上なっています。つまり、あなたが特定口座を”何故か”持っているわけですが、売却益があって税金が先に引かれていても、国としてはあなたに返す機会がありません(繰り返しいいますが、何故か本来持っていれないはずの特定口座を持っているのです、下記参照)。

3、そもそも、非居住者は証券口座を持てる?

先のタックスアンサーの回答は実は大きな疑問を投げかけています。

(日本の)証券口座を海外在住者(非居住者)は持ち続けられるのか?

自分が認識していたのは、そもそも非居住者になると証券口座を保持できなくなるという事です。

まず、そもそも非居住者は日本で口座を開設できません(マイナンバー(カード)無いと今は口座開設を受け付けてくれません)。そして、口座を持っている人が非居住者になると色々と制限があります。2008年、自分が海外赴任を初めてした時は確か、「口座を閉鎖してください」と案内があったと思います。

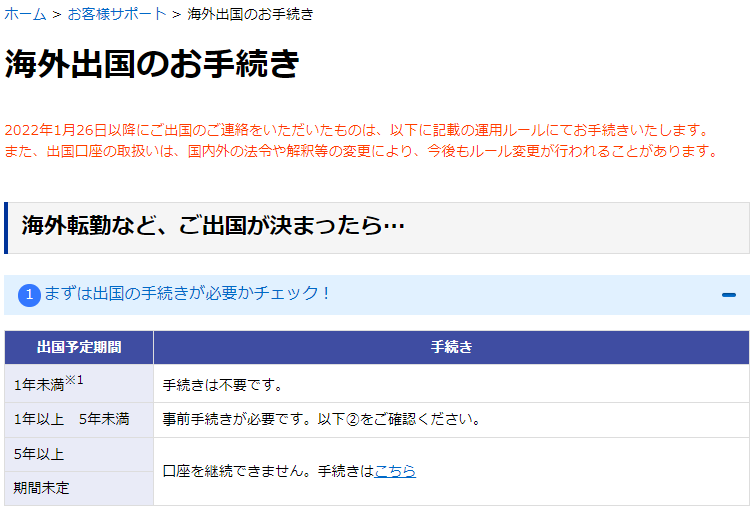

今では下記のように、証券会社に事前連絡をしてくれれば、口座自体は残せるという事になっているようです。ただ、細かい扱いは証券会社によりまちまちのようです。下記に大手の例を示しますね。

各社対応が別れるようですが、とにかく何かしらの”制限”はあるようです。共通するのは非居住者になった場合は、制限があり、特にNISAや特定口座は解約となるようです。

一般口座ならば問題なし、過去どこかの記事で見たことがありますが、それも今証券会社調べた限りではそうは書いてありませんね。

ポイント

- 非居住者になると、すくなくともNISAや特定口座はクローズ。おそらく、取引もできなくなる。

- NISAの場合は一般口座に払い出せるとのこと。これについては2019年の税制改正で、救済措置あり。

一つ気になるのは、SBIに書いてある下記の部分ですね。これ、実は他の証券会社でも見つけました。

なお、出国後に「(本邦)非居住者」に該当することが判明した場合、当社にて速やかにお取引の制限、特定口座やNISA口座(ジュニアNISA口座)の廃止などの手続きをさせていただきますのでご了承ください。

これ、つまりは役所と証券会社が繋がっていて、住民票を抜いたら役所に情報が行くということでしょうか?

以前、専門の人にこの疑問をぶつけたところ、「現状それはないはず」と言われました。これだけ個人情報の扱いが騒がれているので、相当の公共性が無い限りは役所がそういった情報を「民間」の証券会社に流すことはないはずだと。たしかに、そうですよね。自分のこの意見に同意です。

なので、この部分は「ちゃんと手続きをしてくださいよ。手続きしないで出国しないでくださいね」という証券会社からのメッセージだと自分は受け取りました。真相はどこへ?

ところで何で非居住者は取引しちゃいけないの?

自分はなんで海外居住者が、株取引を制限されているのか合理的な理由を今まで聞いたことがありませんでした。仮に口座自体を閉鎖、休眠してくだいとなると、今持っている株をたとえ含み損が出ていても、強制で手じまいする必要があるかもしれません。そんなこと誰もしたくありませんよね。

そもそも、特定口座で税金を証券会社が源泉徴収してくれているのであれば、国としてもとりっぱぐれはありませんし、投資家もちゃんと納税していてwin-winのはずです。

今回、証券会社の扱いを見て調べたとこだろ、一番の理由としてあげられているのは、証券会社が海外での金融取引の免許を取っていないので、海外から取引指示を受けれないという事みたいですね。これ、初めて知りました。

それと、住民税の問題です。非居住者だと、住民税の割り振りを揉めるからということです(国税15%はいいとして、5%の住民税をどの市町村が受け取るかということ。もう、籍抜けていますから、直前の市町村に入れるのが正しいのか、それともその前のとか?)。

でもやっぱり、強制的に口座閉鎖や休眠口座行きのデメリットを一方的に押し付ける理由にはならないと思います。

お前は何ぜ口座を持っていたのか?

はい、自分は出国するときには証券口座そのままにしました。あと、一般口座が2つあったのですが、これについては完全にミスで忘れていて、特定口座だと思っていました。特定口座なら、ちゃんと利益があっても、税金払っているんだから文句ないでしょうということで放置していました。

基本はずっとロングだったので、一般口座の二つは今回はコロナショックがある前、動かしていませんでした。

あと、正直詳しく調べていなかったのもあるのですが、出国がマイナンバーカードが始まる前で、特に特定口座だからといって証券会社が今ほどとやかく言っていなかったと思います。

4、疑問

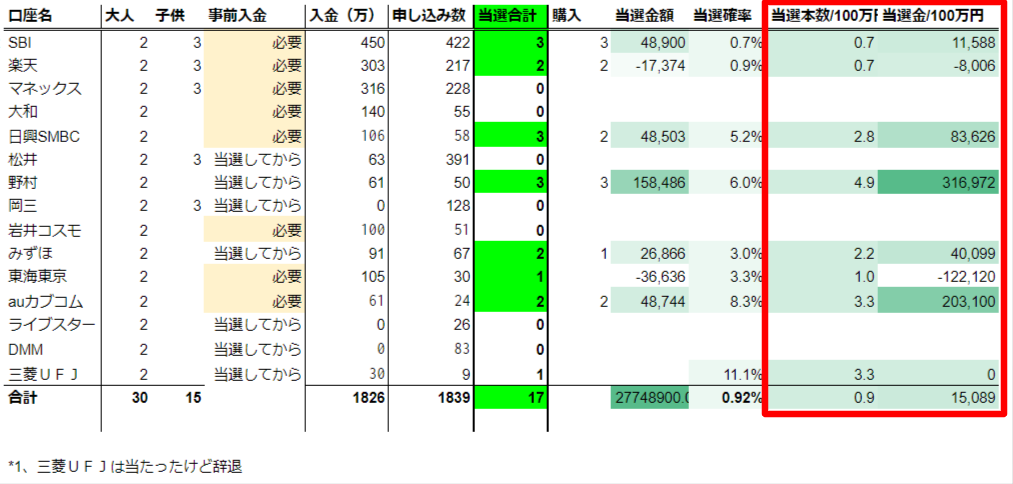

海外居住時の売買については税金がかからないのはわかりました(得してもだし、損しても繰り越しできない)。しかし、日本に帰国後の売却益、損との損益通算はどうなるのか?と疑問が浮かびました(下記は2020年度、同じ年度の内の話です)。

自分の状態は以下の通りです。

| 実施月 | 一般口座 | 特定口座 |

|---|---|---|

| 2月 | +3,000,000 | |

| 2-8月 | -1,500,000 | |

| 9月(帰国) | ||

| 10-12月 | +1,000,000 | -500,000 |

| 合計 | +4,000,000 | -1,500,000 |

上記のように、全部ひっくるめると合計で2020年は2,500,000円の利益です。単純に20%かけると、250万 x 20%で、税金は50万円払い必要があります。

一つ一つ、見てみましょう。まず、帰国する前に一般口座(+300万円)で利益が出てしまいました(コロナショックで狼狽売りし、長年積み立てしていたファンドを売却してしまった)。これについては、今まで見てきたように税金がかからないということになります(非居住者、かつ一般口座なので確定申告する必要が無いため)。

もう一つ、帰国後に一般口座で利益(+100万円)が出ていきます。これ、てっきり特定口座だと思っていたのですが、一般口座だったのでこの利益については確定申告して税金を払う必要があります。一方、特定口座では配当金を除いても売却益が合計で-150万円あり、これと損益通算すれば税金は払う必要がありません。

ここで疑問が浮かびます。。。

疑問

一般口座については、売却益が出ても、税金かからないのはわかった。一方、特定口座分の損失、しかも、海外在住時の損失を使って、帰国後の利益と損益通算していいものなのか?

これについては、自分はこう考えました。

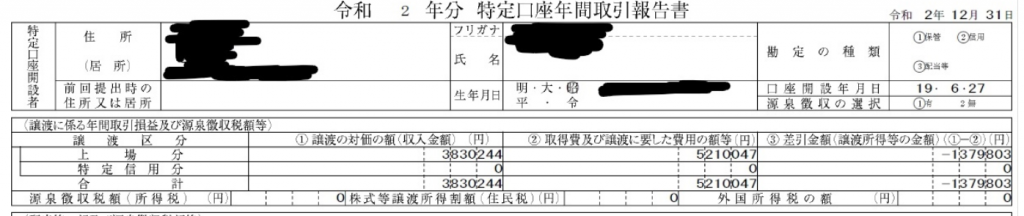

証券会社から特定口座の年間取引報告書は1月から12月までで、帰国日をまたいで別れていません(当たり前ですが)。特定口座年間取引報告書は証拠として、確定申告の提出書類に添付する必要が無いし、自分で9月の前後で分けて計算して、9月後の分だけを添付することなんてできません。なので、年間取引報告書に載っている損失全額(150万円)を計上しいていいのではないか。。。この流れに沿って、前回紹介したe-taxで手続を進めると、上記で見た通りこの部分の税金はゼロになります。

これについては判断ができず、ネットを探していると下記のようなやりとりも見つけました。

この税理士さんの回答、鋭い答え方ですね。さすがに特定口座で既に支払った税金まで回収するのは、出過ぎた考えだと思います。そもそも、あなた特定口座持っていないはずなので。

ただ、これだけだと明確にはどうしたらいいかわからない。

5、税務署へ電話確認

困ったなぁ、どうやって調べようと思ったのですが、そうだ、今は自分日本にいるんだ!と思って、最寄りの税務署に電話してみました。

去年海外から帰ってきたのですが、株式の売買について、あーだこーだなんですが、教えていただけますか?

と若いお兄さんにお願いすると、ちょっと待ってくださいといってから5分くらいまって、お姉さんが電話口に出てきた。

一般口座と特定口座があって、その扱いをそれぞれ教えてください。

- まず帰国前の一般口座分での利益なんですが、税金がかかるかかからないのかを教えてください。

- 特定口座で損益が出ているのですが、帰国後の一般口座と全額損益通算できますか?

本当は1番については、タックスアンサーとその界隈の情報を知っていたのですが、一応聞いてみました。そしたら、ちょっと調べて掛けなおしてくれると。

さすがに税務署でも、この辺は即答できないんですね。1時間後に電話がきました。

お待たせしました。まず、特定口座はなんでお持ち何ですか?

(ヤッパリそこ、突いてきたか、、、)実は手続き関係よくわからず、そのままにしてました。

なるほどですね。まずは1番についてですが、全額申告が必要です。

2番については、特定口座での帰国後の分の損益分については通算できますね。

(2番についてはやっぱり帰国後だけなんだ)2番は了解しました。

ただ、1番については国税庁のタンクスアンサー1936というところに、あーだこーででして。

ということで、1番についてはもう一回調べて掛けなおしてくれるということでした。また、10分くらいしたら電話がきた。

失礼しました。1番についてはやっぱりタックスアンサーの通りで、確定申告いらないです。

2番については変わりないですね。

ありがとうございましたー。

ということで、税務署の公式見解も貰えました。しかし、このクソ忙しい時期なのに、ちゃんと電話口で何回か電話折り返しくださって、恐縮ですね。

ポイント

それにしても、税務署でも担当者によって、そして担当者でも、時間によっていうことが変わるんですね。

あと、特定口座を9月前後で分ける証拠についての話があったのですが、それについてはこちらで計算して、取引書類があったら添付してください。と言われました。「え、それ特定口座だし、全部そちらに情報が言っているんじゃないですか?」と聞くと、「合計額しかきていないので詳細まではわからないんですよ」とのこと。

6、再計算、再申告

ということで、計算は以下の通りになります。

- 一般口座(2月):+300万→申告必要なし

- 特定口座:-150万→9月以降の-50万円のみ損益通算できる

- 一般口座(12月):+100万→申告必要。ただ、特定口座の-50万円と損益通算可能。

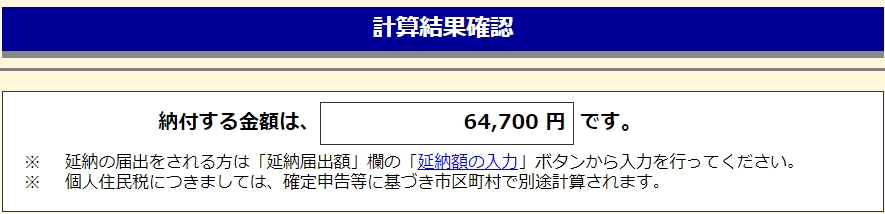

ということで、株式分は2番と3番の合算で+50万円と申告となります。

これ、e-taxのホームページからで入力したのですが、証拠として2番、3番については何か書類を提出してくださいと言われました。1-12月全部であれば、証券会社から特定口座年間取引報告書が到着しておしまいなのですが、これは自分でエクセルで作りました。取引が片手くらいだったから良かったものの、多いと大変ですね。

で、結局税金のお支払いは、下記の通りとなります。前回のブログでは一般口座も勘違いで加えていたので、400,600円だったのでだいぶ下がりました。

7、まとめ

いやー、今回は結構複雑で不可抗力でした。それは本件の背景だけではなく、心境的なところもです。

まず、一般口座の制度として、確定申告だけではなく、その口座の税金の計算を自分でしなくてはいけないので自分は嫌いなのです。また、利益が出ても、その税金を最大一年以上後に支払うのは気持ち的にもしんどいです(使っちゃってるかもしれないし)。なので、特定口座一択でやるべきだと思っています。

しかし、不可抗力ではありますが、自分は一般口座で取引をしていたおかげで、税金を払わなくてよくなってしまいました。しかも、一旦確定申告の印刷までして、思う所があってネットで調べ、ギリギリのタイミングで気づきました。日本で売っている確定申告のマニュアルではそんなことは書いているわけがなく、結局、ネットにある情報を知っているか知らないかで扱いが変わります。

現状のシステム(非居住者は税金がかからない)は世界的にも、一般的な事だと思うのですが(基本は証券口座のある所で払うか、実際に住んでいる所で払うかのどちら)、これって一般口座で海外に居住しているときに株を売却したら、その分税金が払わなくていいという風に悪用できませんか?なんだかぁーと思ったところです。

今回のまとめ

- 株式譲渡益は一般口座、特定口座で扱いが異なる。

- 配当収入はNISA以外は源泉徴収されている。

- 非居住者になる場合は、証券会社に扱いを確認しましょう。特に冬眠口座の扱いについて。

- 休眠口座となってしまい、一般口座に全部押し込まれる場合、配当についての税金は還付できるか税務署に確認する。